风控是一个对抗性很强的工作,风控PM是一个很nice(耐撕)的人。

当你有了比较强的防御措施之后,敌人(对不起,其实不应该说敌人,应该说黑产或者“平台不喜欢的用户”,但如果你在“风控类PM”的面试时,如果说“敌人”,可能会引起共鸣加分哟)就会知道他们的某些行为触犯风控规则,此时他们不会无谓地尝试浪费手里的资源。

目前黑产非常庞大,他们可能拥有比风控策略还要全的一套流程和资源。

这要求风控策略要不断的更新升级,而且监控、回顾和分析历史规则是一项基本的风控工作,那么,PM必须要及时地更新策略以及策略的玩法,保证你所负责产品范围的风控策略的灵活性。

总的来说,风控类PM要记住的一个很关键的点,其实也挺有意思——就是我们做PM,往往都说用户是上帝,尤其对于C端要和用户做朋友,他们所想所需你应该要满足,同理B端也是大概如此,只是用户不是个人可能是企业可能是内部某群体。

但是,风控PM则不同,你的落地所面向的用户,其实看起来是用户,但其实不是真正的用户,或者理解不是一个符合你产品业务、公司行业规则的正常用户,而是敌人,所以你这个对待“用户”的关系要调整,你可以换位思考可以用同理心,但是你的取向更多是对抗性质,就如同我为什么第一句就是说风控本质就是一个对抗。毕竟你的所研究用户化对象是一群善于伪装,不断调整和改进,想尽办法模仿成正常人,享受着与风控对抗并获利的一群人,所以风控策略PM也是无时无刻不在攻防呀~。

#目录#

一、先说下风控金融的基本业务和风控规则

(1)风控金融所针对的业务

(2)金融的主流风控规则和体系(干货+认知)

二、再谈谈系统层面的架构(上下游、中台、支撑层面)

(1)中台

(2)风控产品系统架构

三、最后谈金融风控——策略模型

(1)金融风控模型体系的认知

(2)金融风控的模型评分标准

1、A卡

2、B卡

3、C卡

(3)重要金融风控策略模型1:A卡(贷前信用风险模型)

1、PM要分析会遇到的风险问题

2、模型举例分析

(4)重要金融风控策略模型2:B卡(贷中反欺诈模型)

(5)新颖金融风控策略模型:社交网络在风控模型中的应用

四、没有小结的总结

一、先说下风控金融的基本业务和风控规则

(1)风控金融所针对的业务

一般来说,目前比较大和成熟的金融产品,其实都属于消费金融。他们的一些业务、产品,就是如:

消费分期(如唯品会的唯品会、唯品贷、支付宝的花呗、携程金融拿去花、京东白条等等);

现金分期(如蚂蚁的借呗、携程金融的借去花、京东金条..);

理财产品(银行产品or第三方合作)

信用卡(银行合作、自家网上银行);

供应链金融(上下游业务合作、银行合作);

其实金融如同商品可以很灵活,业务驱动导致产品不同,很多很多分类列不完的,但比较常见和主流就是以上这些,也是大部分用户所玩的产品,业务盈利来源。

(2)金融的主流风控规则和体系(干货+认知)

金融是很大的,本篇内容只针对互联网金融来看,即是消费金融,如蚂蚁金融,支付宝,美团金融,JD金融,携程金融等等都是。

这类消费金融的风控,主要是针对“风险”的预测、审判。

就是说更多是:有无资格呀?能过审判吗?会不会欺诈呀?会不会延迟还款呀?会不会违约呀?

大白话,就是你要借钱给某人,你会怎样思考和怎样做? (比较粗暴可以这样理解)

整个金融风控,大的来说就是抵御风险。

而PM就是要设计一些规则应用到模型中来帮助抵御风险。

所以,金融风控即抵御风险,金融风控更多最后是要建立某个风险体系,或者说基于不同业务所应用不同风险模型得出的等级效果估算。【如果PM面试相关的,这话可以作为观点,作为思考输出】

【补充:干货】

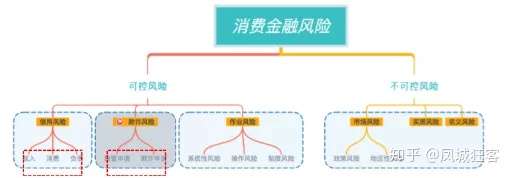

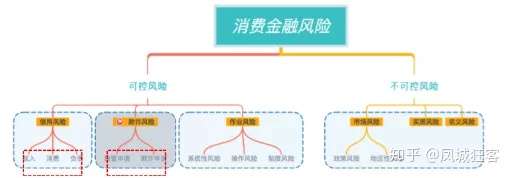

这类消费金融的风险大体可分为:可控风险、不可控风险。

(图片有问题失真了,在底部圈住的文字,就是我下面书写的文字点,比如....)

算法能解决的主要是可控风险;(比如:欺诈风险、信用风险及作业风险;其中,欺诈风险指的是客户在发起借款请求时即无意还款,按照人数可以分为团伙欺诈和个人欺诈,欺诈者往往通过伪造身份信息、联系方式信息、设备信息、资产信息等方式实施欺诈)

信用风险:指的是借款人因各种原因未能及时、足额偿还债务或银行贷款而违约的可能性。(比如市场风险、实质风险及名义风险、政府“红、黑名单”征信制度等)

所以这里综合小结一下,金融风控中,模型占据很高的地位,大厂都是玩这个。

所以接下来在第三部分会重点谈。(第二部分接下来是一些基础的系统和产品层面的架构介绍,以携程OTA为例、并且介绍下最近很热的“中台”)

二、再谈谈系统层面的架构(上下游、中台、支撑层面)

【补充1】:

要介绍这块,是为了让风控金融类PM,其实也不仅仅是这类PM,而是我们整个策略PM在负责某个产品都需要去了解这样的背景。

为何呢?

因为策略类PM更多都是属于“承上启下”的角色,要么支撑,要么应用,都是有上下游流转的概念。你知道了上下游才能更好去开展工作。

要介绍部分,需要先介绍一个概念,也是目前比较热的“中台”。

(1)中台

这个概念介绍,网上很多了,所以简单大白话说说即可。

我这里主要强调在金融风控中:它是什么东西,为什么要它。

中台这个概念早期是由美军的作战体系演化而来的,技术上所说的“中台”主要是指学习这种高效、灵活和强大的指挥作战体系。

(比如电商领域,经过十几年的发展,组织庞大而复杂,业务不断细化拆分,也导致野蛮发展的系统越来越不可维护,开发和改造效率极低,也有很多新业务不得不重复造轮子,因此业界诞生了不少知名中台系统,最著名的是阿里云的数据中台建设。)

首先,有中台的多数是公司业务、技术相对成熟完善的平台。即中台模型是基于完善的技术平台的,如阿里的中台就很出名,甚至有个中间组件团队“横扫”阿里内部,这个横扫是指支撑的作用和重要性描述。

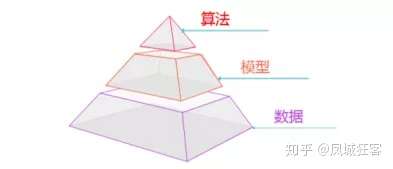

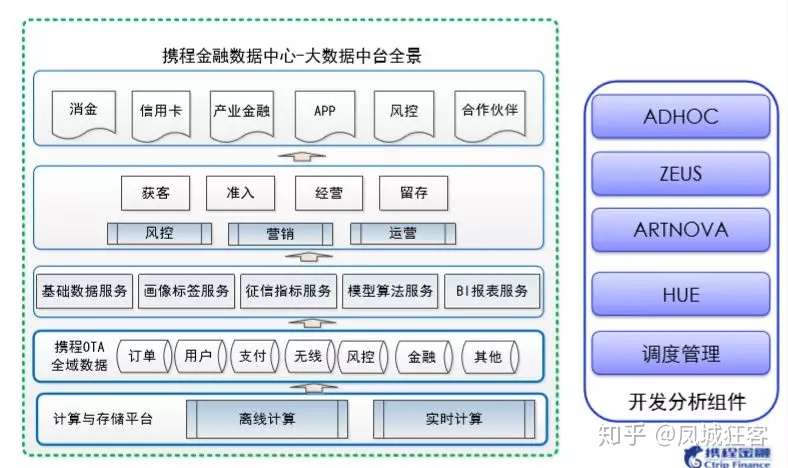

其次,这种数据中台一般可以抽象为三个层次,底层是基础数据层,中层业务抽象模型层,以及最上层的算法模型层。

最后,在我以往所见所闻,对内部中台的理解是:大数据中台的目标是为了解决效率问题,同时降低创新成本。 细化具体如下:(面试如果问到中台,可以结合经验说说自己的简短理解,供参考)

中台的目标:减少沟通成本,提升协作效率;

中台的实现手段:制定标准/规范、提供高可用数据/算法/应用服务、提供统一、标准的数据研发工具;

中台的原则:数据资产的集中管控,分布式执行。

【补充2:】

最后补充一个中台的全景图(以携程金融为例)

(2)风控产品系统架构

【补充1】:

其实风控也是近几年慢慢兴起。

这个很简单的逻辑,没有用户量没有利益对抗根本不搞风控都是可以的。

但是随着业务发展,用户量增多,风控就必要了。

尤其是大数据、人工智能相关的兴起,有了技术支撑。

那么通用的风控产品系统架构,后面发现携程不错。

为啥?

因为也是平台级,并且是O2O+OTA平台,适用性很强,还可以连通线下数据,有很强借鉴意义。并且11年他们才开始搭建风控体系,这个时间点其实也刚好是云计算等概念开始兴起,所以有很强背景性。

以携程为例。按其内部说法,现在最新的架构属于3.0版本,也就是引入了上面中台的东西。

但是最初的风控小系统是11年开始搭建起来,大概经历了几个大的迭代。所以下面就一步步去看这几个过程的“进化”。这些内容不是这篇文章的重点,所以更多是罗列和总结一些特别之处。主要是保持完整性,我更多以图片说明。(图来自携程内部风控大数据以及我的一些梳理)

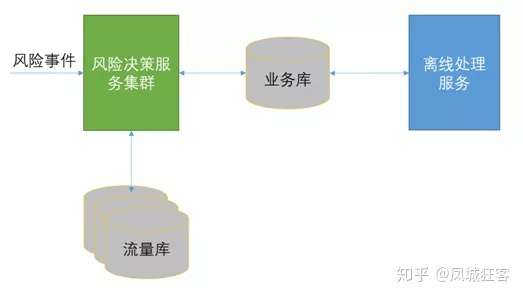

第一阶段:

这个时候的风控服务将所有在线决策功能整合在一个系统内实现,包括规则判断、名单库、流量计算。

而这些逻辑都基于数据库实现。

基于当时携程对风控的需求,系统以满足功能为主。

PM大白话去理解:

规则怎么判断?

就是根据数据库记录大于、小于、等于等判断规则,接收到风险事件后获取流量值和规则进行比较,得到最终的风险判断;

名单库怎么判断?

数据库维护黑白名单信息(属性类型、属性值、判断依据等),程序判断风险事件中的值是否命中名单。

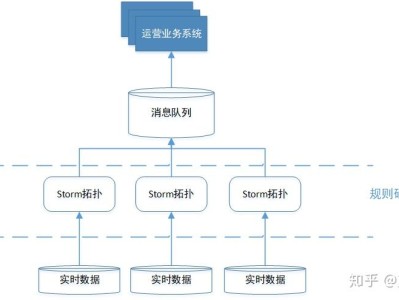

第二阶段:

然而,在上线运行一段时间后,随着携程业务的增长,风控系统的流量不断增加,基于SQL的流量统计耗时严重制约了系统的响应时间,因此优化改版。

那么怎么改呢?

由于主要性能瓶颈在于数据库实现的流量查询,这次优化主要方向就是优化流量查询的实现:在原来单个数据库的基础上,采用分库分表的方式均摊压力,以达到更快的响应时间和更高的吞吐量。架构图如下:(下图)

这个阶段的版本比较重要。是为后面新版打了很关键的基础。

从特点来看:

更方便快捷的接入除了支付风险,业务的风险也需要风控支持;

更多的外部数据接入:用户信息、位置信息、UBT信息;

更丰富的规则逻辑:支持任意变量的规则判断,支持更多的判断逻辑;

更高的性能:流量10x的增长,响应时间不超过1秒;

编程语言的更新:携程推动公司内.net转java。

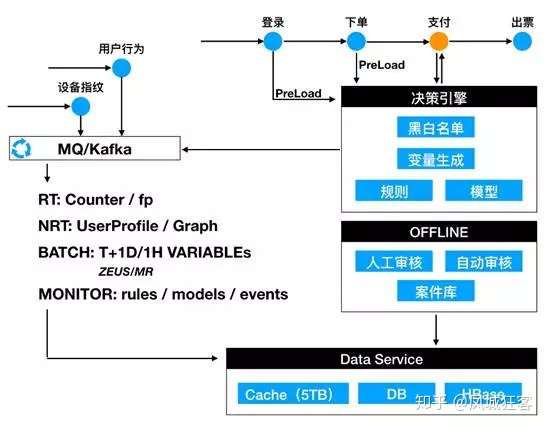

基于以上,才有了实时性的风控在线支撑。也就是3.0版本了。

第三阶段:

个人认为这个版本有几个很不错的亮点:

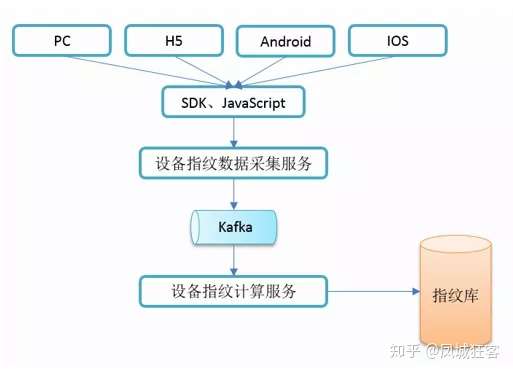

1,有全链条的风控。就是看上图,从你设备行为(采集分析)到出票(交易完成)的全链条都是风控有监督;(别小看这个设备采集的环节,在整个体系中,指纹数据采集和指纹识别生成,从而判断设备的唯一性,而唯一标识用户的身份是非常关键的。冤有头债有主)

2,全链条相关联的。就是上下游环节相互影响,相互分析和判断;

3,引入了用户风险画像。这个可以说是用户画像中比较特殊的内容标签了,风控。

4,实时。

【补充2】:

为了更好理解上面的第1点找了一些相关图片补充。依次排列:

三、最后谈金融风控——策略模型

在最前面讲到金融风控的风险体系——消费金融的风险大体可分为可控风险及不可控风险,所以这里的策略模型就是为了规避这些风险而诞生的。

(1)金融风控模型体系的认知

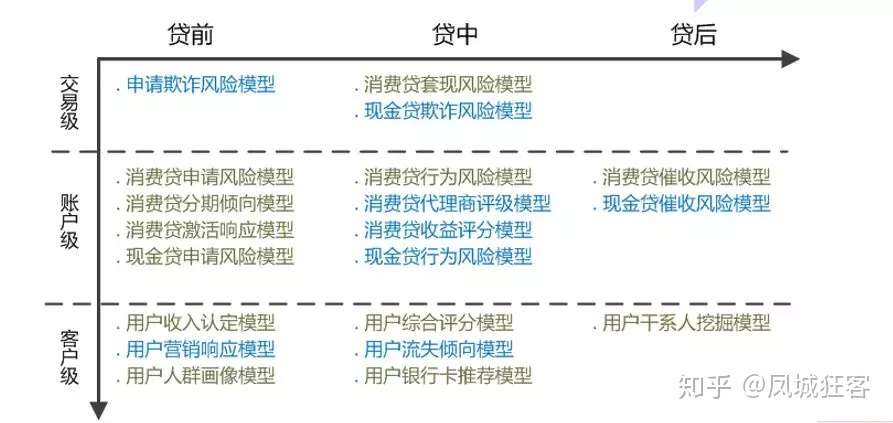

一般来说,从上上面看整个系统流程图,可以知道的是:风控模型贯穿获客、准入、经营、逾期的整个客户生命周期。

所以,按消费金融类产品而言,大范围通用的手段:是可以根据用户生命周期的不同阶段,可将风控模型分为贷前信用风险模型、贷中行为风险模型、欺诈检测及贷后催收模型。

不过在实践中和业务事实上,抓住信贷审批管理就能控制80%的风险,一旦用户获得授信,后续的管理只能控制20%的风险。

除此之外,其实核心也可以根据:贷前、贷中、贷后不同场景,可以从不同的观测粒度进行建模与抽象。

拿携程金融的业务来讲:PM可以这些角度去看:

可以从每一笔交易角度来看,

可以从携程生态中用户账户来看,

可以从自然人概念为核心的客户级别来看。

一个自然人客户与账号可以是一对多的关系,一个账号与交易也可以是一对多的关系。

【补充1】:

根据上述的前中后,业务和应用算法策略:(图来自)

(2)金融风控的模型评分标准

你有无额度、额度多少、

能不能开信用卡、

为什么没有借呗对你开放....

其实,如今在银行、消费金融公司等各种贷款业务机构,普遍使用信用评分,对客户实行打分制,目的是想对客户的风险水平有一个准确的判断,并作为风险定价的重要手段。

行业内常用的是ABC三张评分卡。A卡、B卡、C卡分别表示:

申请评分卡(Application Score Card),

行为评分卡(Behavior Score Card),

催收评分卡(Collection Score Card)。

1、A卡

A卡:在获客过程中用到的信用风险模型。

从模型的角度来看,它会对用户未来一定周期内的逾期风险作预测,即模型会在用户授权的情况下收集用户多维度的信息,以此来预测逾期概率。

预测的逾期概率被用于风控策略或者转换成信用评分。(比如国外经典的FICO评分,国内的蚂蚁信用芝麻分、京东小白评分、携程金融的程信分等。A卡评分除了用于决定是否通过用户的信用申请,还用于风险定价,比如额度、利率等。)

2、B卡

B卡:行为评分。即用户拿到信用额度后,模型根据用户的贷中行为数据,进行风险水平的预测。

本质上讲,这个模型是一个事件驱动的模型(即输入多维度行为——输出结果预期分,不同的选择造就不同的结果,很多黑产卖pos机或者养卡,就是利用一些银行的规则),在互联网金融领域,一般会比A卡的预测时间窗口要短,对用户的行为更为敏感。(因为B卡除了可以用于高风险用户的拦截,也可以作为额度、利率调整的重要参考因素。)

3、C卡

C卡:催收评分会判断。

这个比较好理解,没有那么复杂,简单说就是怎样追债成功率会大一些。who、time、how much...(例如当用户出现逾期时,机构应该先催谁,或者哪些用户不用催,就自动会把钱还回来。催收模型一定程度节约催收成本,提高回催率)

【补充:小结】

个人认为上面的,金融风控PM一般会比较关注AB类,C类往往是由一些“催债员”去跟进。

其中以A卡为重点策略模型。为何?

因为决定给不给你,等同吸引他人掏钱购物,是一个本质重要性。(下面以金融+风控PM角度去看,重点分析几个金融风控策略模型)

(3)重要金融风控策略模型1:A卡(贷前信用风险模型)

1、PM要分析会遇到的风险问题

贷前主要解决用户准入和风险定价问题。(大白话去理解就是:即面对一个新申请的进件用户,判断用户是否符合产品的放款条件及相应的放款额度、价格、期限等问题。)

【补充1:】(面试会经常问答的)

(PM面试,回答从来离不开业务+业务遇到的问题,没有这个为前提的任何思考和需求都是比较虚的,没有支撑点。)

细分问题,PM所重点关注侧策略模型,要解决的关键点:

1、反欺诈识别:根据用户提交的材料进行身份核实,确保用户不存在欺诈行为;

2、信用评级:与传统银行的信用评分卡原理类似,数据维度更加丰富,综合用户的社交数据、行为数据、收入数据等,判定用户的信用风险等级,评估用户的履约能力;

3、风险定价:根据用户的负债能力和收入稳定性,判断用户可承担的月供金额,确定用户的放款额度、偿还期限等,并根据用户风险等级确定用户的费率。

这三个问题往往是互相影响、互为前提的。

(举个简单的例子,对一个月收入3000的用户来说,月供在1000左右,用户可能履约良好,信用等级良好;但如果月供提高到4000,严重超出了其收入水平,即便不是有意欺诈,也可能出现断供的情况,从而得到比较差的信用等级)

2、模型举例分析

(从PM角度去看,以携程金融为例,看看信用风险建模(A卡)做了关键点。)

首先从模型的源头,建模开始。

PM会对A卡建模工作的侧重点,主要包括如下几方面:(前两点比较口水话,个人价值一般般,面试也比较少深挖的。第三和第四点重要,此类PM实践工作会较多的,遇到问题也是这些环节出现较多,可以重点mrak)

确保策略的一致性。就是尽量减少人工干预,并利用机器学习的优势提升决策效率;

准确反映并量化用户的风险级别。策略人员可以控制和减少风险损失,因此对评分卡等级的排序能力、稳定性要求会比较高。

对好坏用户定义。(这部用户画像PM会参与进来的)这个很有意思,因为风控是对抗性,所以这里的用户心理和传统PM所想的不一样。(这个我在后面补充了)

样本规模筹备、算法迭代推进。简单说就是不断找新的数据去测试,测试好了又不断升级。同时不仅仅是数据量不断更新,当有了新的业务,那么发展起来的风控也是需要不同的。(这个也比较核心,后面补充了)

【补充1:如何定义好坏用户】

所谓好坏用户,这一点可能是A卡甚至是互金大部分风控模型的最基础最核心的工作。

(前面别小看这个,这个不是那么容易和简单解决的。虽然看就像性别标签,无非男抑或男。但是!在大数据大互联网背景下的风控,你要定义用户好坏,进而分配资源和权限资格给特定用户,其本质对公司产品业务是十分影响的。就如10个犯人中,但误捉了5个人导致冤狱,后果不仅仅是这5个人的被冤枉,更加反映是用户群和市场对这个产品的信心不足(对司法体系不信任))

PM对这个模型建立的核心工作:

是对样本标签的定义;

是与实际业务场景、策略目标相一致;

是综合考虑不同定义下的样本量;

【补充:案例】

上面比较虚,补充一下案例。

(以下可以作为面试时的具体案例分享,或者你对风控案例的一些思考。可以作为面试的回答。如果有经验和把控,想获得强的把控,一定要学会设计提问和作答,让面试官下个问题会问到你预期设想的,注重社区的文章逻辑,如果有心,基本全部内容都可以变成面试回答点。当然,这是要分方向的前提。你不可能面试推荐PM回答风控PM的点。)

比如1:

在现金分期场景中,可以画一下用户回款率(或者滚动率)和逾期天数趋势分布曲线,用户逾期N天以后回款率或者滚动率便已经趋于稳定(梯度平稳),则可以N天以上逾期作为筛选坏样本的依据。

比如2:

在某些场景下,如曾经的Payday Loan,由于整个业务周期只有半月或1个月,为加快模型迭代速度,有时甚至会定义7+甚至1+逾期用户为坏客户。在一些银行场景中,出于坏账计提考虑,可能定义90天以上逾期为坏客户。总之,好坏用户的定义不能纯靠人工经验,应该以场景的数据为基础,进行数据分析之后确定。

【补充2:如何不断迭代算法】

这个一般是分阶段的:

如在业务初期,样本数据量极少,往往根据相关业务经验确定使用的特征和规则;(说的不好听就是团队自己内部推理,分析,经验预判)

如随着数据的慢慢积累,开始采用部分精细特征,使用简单的机器学习算法训练;

如当样本数据量积累到百万级以上,可以尝试采用神经网络算法进行特征自动提取或者end-to-end的风控模型训练;

【面试回答,可以用以下的话作为总结,口水话】

总之,金融的风控模型优化的过程,实质是紧随着业务从无到有、从小到大,数据量由少变多,特征由粗到细,模型由简单到复杂,效果由一般到突破的过程。

这个不管是阿里系的还是携程的 乃至很多大厂的都是如此。

【补充A:案例】

(附上携程某产品-XX花的迭代算法版本效果图)

【补充B:金融风控PM在这个阶段怎么做?】

这个补充是来自于一些内部学员的反馈。就是希望更具体知道这个阶段推进迭代是怎么开展的。

其实对于一个模型来说,你要达到什么指标,满足或者不满足,不满足就继续推进呀。

而你要推进这个迭代所期望的目标,就要分析目前是有什么不足和问题,需要找资源呀。

这个本质和传统PM或者其他策略PM,都是相通的。

但是!

这里的资源和判断方法是有区别的,你所监控的数据指标是也是有区别的。(如你要判断客户C端好不好,可能是通过日活,留存等指标,但是算法策略模型,肯定不是说就这些了。如技术指标AUC这些是主要的。)

下面说说:

假设在模型建立后,需要对模型的预测能力、稳定性进行评估,从而进行推进迭代。

那么,看模型效果不能只看KS,KS定义是从0-1概率之间好坏样本累计概率最大差值,实际应用中一般不会直接取这个阈值(cutoff)作为策略,因为在这种cutoff下,通过率可能会很低;

风控不能不管业务,举个极端的例子,通过调整cutoff,风控几乎可以做到任意想要的逾期率,但这样通过率就很低了,业务规模可能只停留在极少数资质优秀的客户;

所以评估模型时,基于风险的评估及基于业务的评估是必须的。

因此,模型评估可分为三层:

第一层:机器学习模型评估指标。信用评分模型常用的评估指标为KS、AUC等。 考虑到金融业务反馈周期长的特点,除了划分训练集、测试集外,通常会预留一段训练样本覆盖时间段之外的数据集,作为OOT(跨时间)测试集,以测量模型在时间上的稳定性;

第二层:风控层面;(比如在不同bucket下,预测概率的排序性能)

第三层:业务层面;(比如拦截率,通过率,逾期表现等)

补充:上述的一些指标和评估解释,可以参考下面这两篇内容作为发散和查阅:

如果要看更详细的AUC,ROC,点击这里:我看到的最透彻的讲解。

总之,基于上面的评估分层,监控也做对应的分层监控,如果有条件,还可以对输入到模型中的特征进行监控(比如特征的分布、波动率等)。

那么重点来了,你监控这么多维度就可以判断ok不ok,正常不正常,哪些不正常你就根据业务目标、系统目标去反推不足进行迭代。

仅此而已,有时候对于风控金融策略类PM,其实不用把他们想的太复杂和深奥。

(4)重要金融风控策略模型2:B卡(贷中反欺诈模型)

贷中反欺诈按粒度可分为两类,用户级与交易级。

用户级粒度:这个会相对粗一些,即断定当前客户为欺诈客户,可能的策略就是不允许欺诈用户在平台上发生交易行为;

交易级粒度:这是较细粒度的,即根据交易上下文、IP、设备、地域判断当前交易是否为欺诈交易,如果是,即不允许客户进行此笔交易。

PM需要关注贷中反欺诈模型,有3方面的关键点:

① 长尾分布:欺诈用户其实是极少的

② 对抗性显著:欺诈用户会想办法找出系统及规则的漏洞

③ 模仿正常行为:欺诈用户会利用伪造消费流水,前期正常还款等行为等,让金融公司放松警惕,当提额到一定程度后,便开始逾期。

【除了以上,我建议想风控类PM,不管是了解还是想转行,可以从信用卡养卡策略和规则研究研究...,理由不解释】

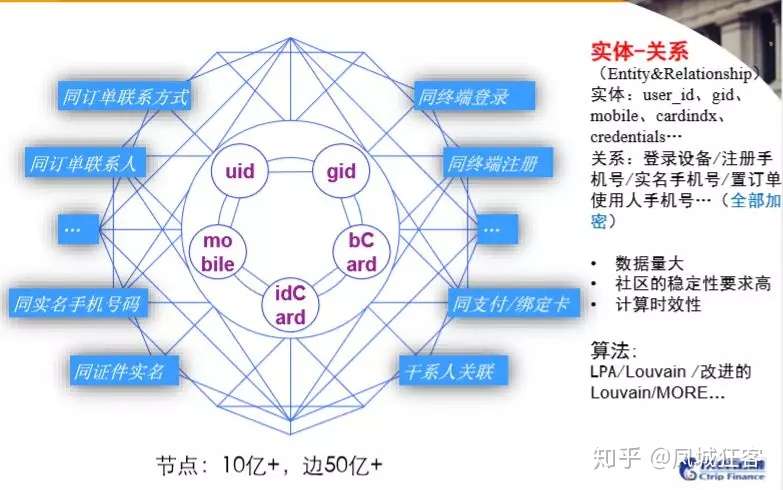

(5)新颖金融风控策略模型:社交网络在风控模型中的应用

社交风控模型,本质就是基于社交网络的反欺诈。

(之前的借贷宝,就是很典型的基于该模型的一个P2P产品,熟人借钱等也是)

基本思想其实很简单,物以类聚,人以群分。

比如:一个欺诈分子,可能与其有关系(在Graph上表现为有直接的边连接,这种也称之为一阶亲密度;或者通过边的游走能够触达,这种称之为多阶亲密度),那么可能这些与之有关系的用户也是欺诈分子。

【补充1:对社交风控模型(反欺诈)的解释】

好多人应该比较好奇这种模型。(微信内部也有这样的模型,但应用是在微信内部,朋友圈等方面,这个不方便多讲,下面以携程金融的风控社交网络为例,谈谈实践方面PM的思考点)

如图所示,通过梳理携程生态内关键实体、关系。

首先构建了一个庞大的异构社交网络,该网络包含10亿级别的顶点,50亿级别的边。

接下来是通过算法,发现社区(Community)。由于社交网络的数据量相对来讲是比较大的,因此在算法层面,对运算效率要求也是比较高的,同时对于社区划分的稳定性有一定要求。

在实际落地中采用LPA、改进的Louvain,实现T+1的社区发现。

最后基于划分的社区,可以获得社区的各种属性统计,这个作为反欺诈策略的重要参考。

算法的策略流程是怎样的呢?

举个例子,比如:当有一个用户到来的时候,看其属于哪个社区,根据改社区的属性确定该用户是否为欺诈用户。

据携程内部,目前在携程金融的实际应用中,基于社交网络的风控指标已经覆盖了贷中80%的贷款请求,同时通过社交网络,挖掘关系人一度或者多度关系,对严重的逾期行为,通过多度关系进行催收,提升回催率。

四、没有小结的总结

没有太多总结,对于这部分更多是金融风控+策略PM上认知上的分析。

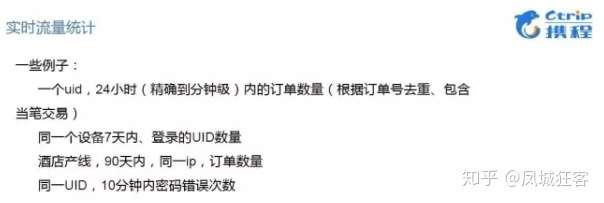

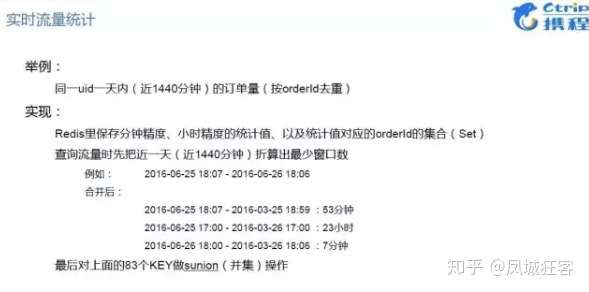

其实还有个比较关键的内容,就是实时性的计算。

关于金融类特征指标的实时性,不会是全部都要求,只会选择一些业务需要、风险相关的。

举一些例子:(节选携程PM团队内部分享)

1、如计算维度的特征:

2、怎么计算呢?

Down,最后回顾一下,这篇主要定位是关于金融+风控类的认知。

总的来说,这篇主要想说明的是几个认知上的东西:一是了解风控中金融常见业务规则的类型(大概有个认知即可),二是了解对应架构是如何的(以携程为例,简单了解即可),三是对一些金融中常用的策略模型算法解释,这部分是重点重点(金融风控玩的就是策略+模型)。这几个都是以实践通用去说,以金融风控PM的角度去看,并且以OTA产品,以携程或者蚂蚁金融风控为例加强认知。

(如唯品会金融的唯品花,携程金融的拿去花,蚂蚁支付宝的花呗等服务,其实在金融中既属于业务也属于理财或者消费产品,对于风控+金融类PM,这些是他们落地实践和应用的产品对象。)

—————

以上,谢谢

希望对你有帮助,

可以分享给有需要的人~